时间:2024-08-27 16:51:22

来源:

阅读:1044

第七次全国物流园区(基地)调查报告(2024)

中国物流与采购联合会

二〇二四年八月

为全面掌握我国物流园区建设运营情况,及时发现园区发展中的突出问题,研判发展趋势,更好推动物流园区高质量发展,有效降低全社会物流成本,助力中国式现代化建设,中国物流与采购联合会在2006年以来六次调查的基础上,于2024年组织开展了第七次全国物流园区(基地)调查。

纳入本次调查的对象,应同时符合以下3个基本条件:(1)署名为物流园区、物流枢纽、物流基地、物流中心、公路港、铁路港、物流港、无水港等的企业(单位);(2)园区占地面积在150亩(0.1平方公里、即10万平方米)及以上,具有政府部门核发的用地手续;(3)园区有多家企业入驻,能够提供社会化的物流服务。规划、在建及运营的物流园区均在调查范围内,调查数据截止日期为2023年12月31日。

按照以上调查范围及标准,经逐一反复筛选梳理,最终确认2769个物流园区作为本次报告的基础数据。通过对调查数据和情况的定量和定性分析,并充分吸收地方政府、重点物流园区和企业代表及专家意见,最终形成本报告。

本次调查得到了国家发展和改革委员会经济贸易司及各地发展改革部门、园区运营主体企业(单位)大力支持,调查工作的全面性、系统性和完整性较前六次均有较大提升,在此特别致谢。

我国物流园区发展速度较快,情况较为复杂,调查工作在有些方面还存在疏漏和缺失。欢迎提出意见建议,以便逐步提高调查工作的质量和水平。

一、规划布局情况

(一)全国物流园区总数达2769家,运营和在建园区比例进一步提升

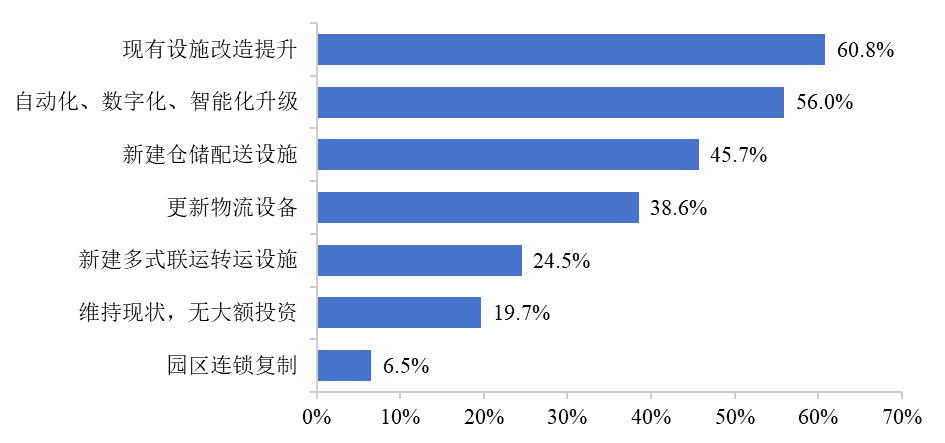

经核实,全国符合本次调查基本条件的各类物流园区共计2769家,比2022年第六次调查的2553家增长8.5%,总体上保持稳定增长态势。2006年-2024年历次调查全国物流园区数量情况如图1所示。

图1 2006年-2024年历次调查全国物流园区数量情况(单位:家)

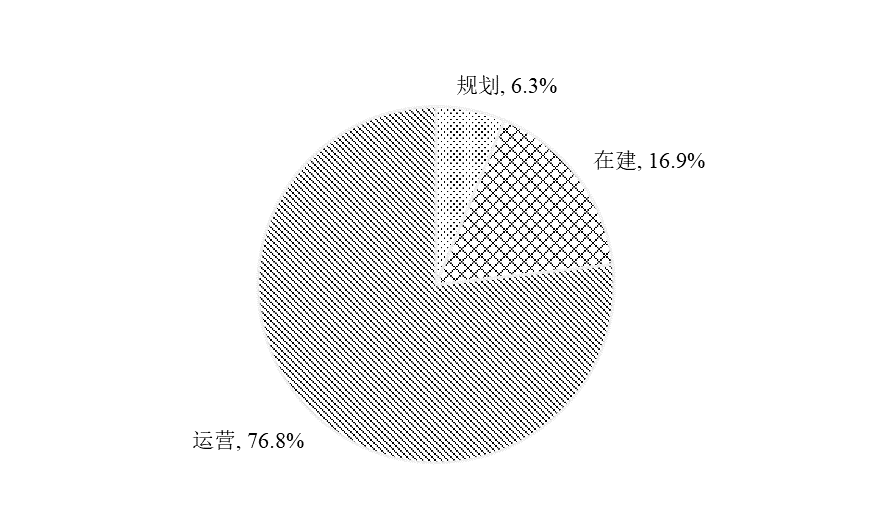

在列入本次调查的2769家园区中,处于运营状态(园区已开展物流业务)的有2127家,占比76.8%,较2022年调查的74.6%提升2.2个百分点;处于在建状态(园区开工建设但未开业运营)的有468家,占比16.9%,较2022年调查的15.5%提升1.4个百分点;处于规划状态(园区已开展可行性研究但尚未开工建设)的有174家,占比6.3%,较2022年调查的9.9%下降3.6个百分点。物流园区建设状态占比情况如图2所示。

图2 物流园区建设状态占比情况

(二)西部地区园区数量增长最快,江苏、山东、河南园区总数居前

从区域分布【注1】来看,东部地区、中部地区、西部地区物流园区总数均有所增加,其中,西部地区物流园区数量增加最多,增幅达13.7%;东北地区园区数量略有减少。

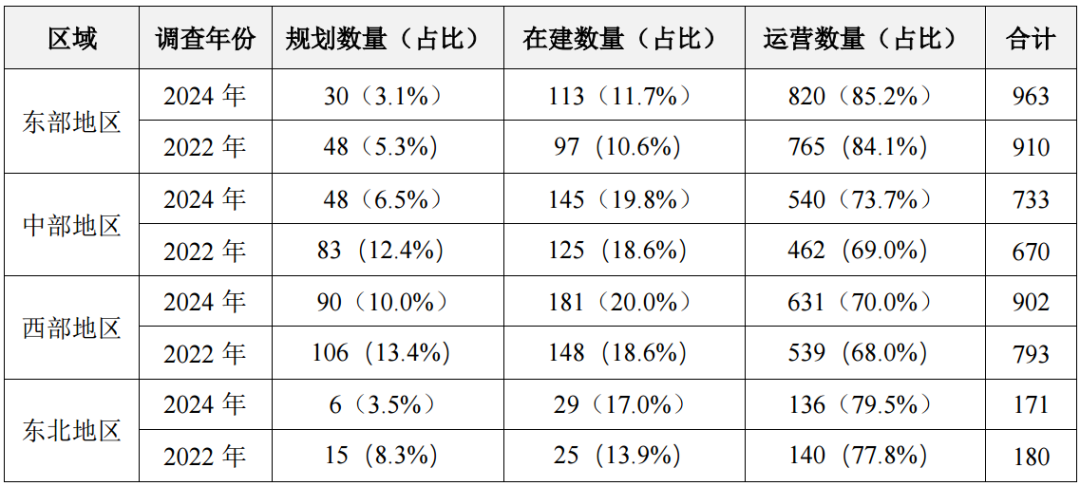

四大经济区域投入运营的物流园区(以下简称“运营园区”)占比均有不同程度提升。其中,中部地区运营园区占比为73.7%,提升最多,较2022年调查的69.0%提升4.7个百分点;东部地区运营园区占比为85.2%,在四个经济区域中最高;西部地区、东北地区运营园区占比分别为70.0%、79.5%,较2022年调查有约2个百分点的提升。四大经济区域物流园区数量及建设状态情况如表1所示。

表1 四大经济区域物流园区数量及建设状态情况

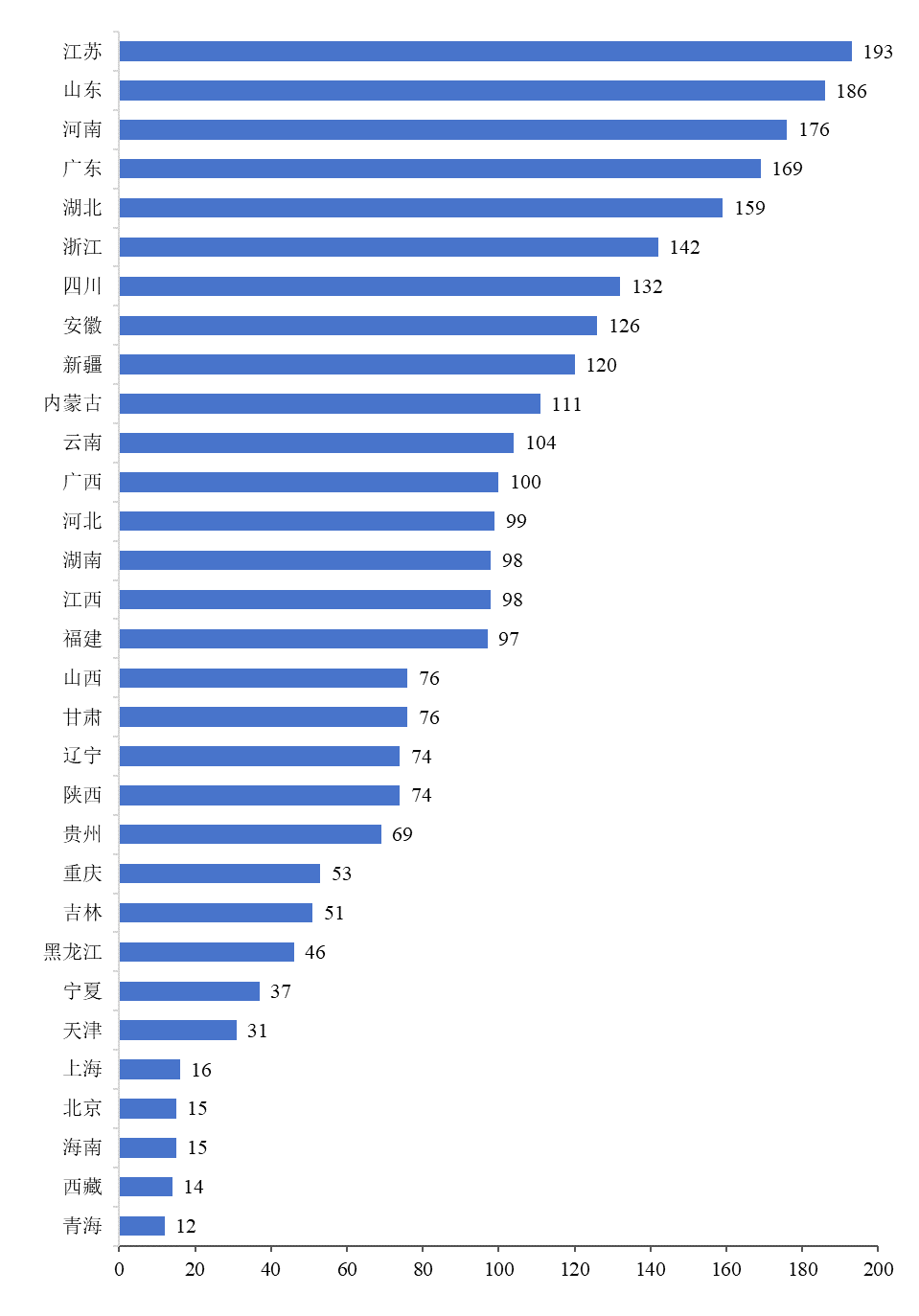

调查结果显示,物流园区总数前三名的省份分别为江苏、山东、河南。有12个省份物流园区数量达100个以上,5个省份物流园区总数不足20个。各省(自治区、直辖市)物流园区数量情况如图3所示。

图3 各省(自治区、直辖市)物流园区数量

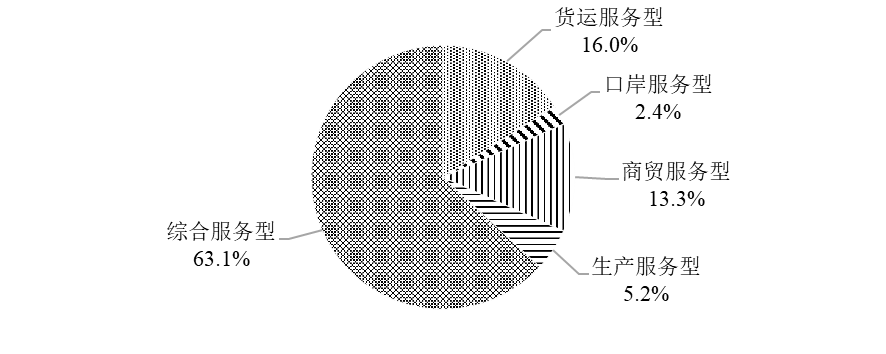

(三)园区类型以综合服务型居多,超半数园区由企业自主开发建设

《物流园区分类与规划基本要求》(GB/T21334-2017)按照园区依托的物流资源和市场需求特征,根据服务对象和功能,将园区分为货运服务型、生产服务型、商贸服务型、口岸服务型和综合服务型等5类。调查结果显示,综合服务型园区占比最高,达63.1%,其次是货运服务型园区,占比16.0%,商贸服务型园区占比13.3%,生产服务型和口岸服务型物流园区较少,占比分别为5.2%和2.4%。不同类型物流园区占比情况如图4所示。

图4 不同类型物流园区占比

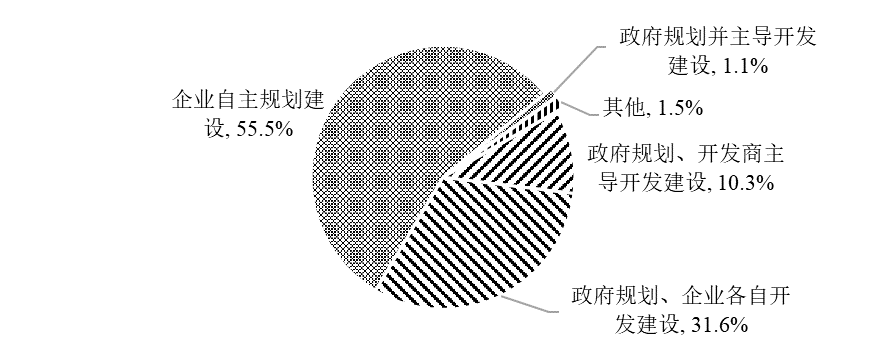

调查结果显示,物流园区投资开发建设模式方面,选择企业自主规划建设的园区占比最高,达55.5%;其次是由政府规划、企业各自开发建设的园区,占比达31.6%。物流园区投资开发建设模式情况如图5所示。

图5 物流园区投资开发建设模式

(四)约七成园区紧邻高速公路出入口,近四分之一园区引入铁路专用线

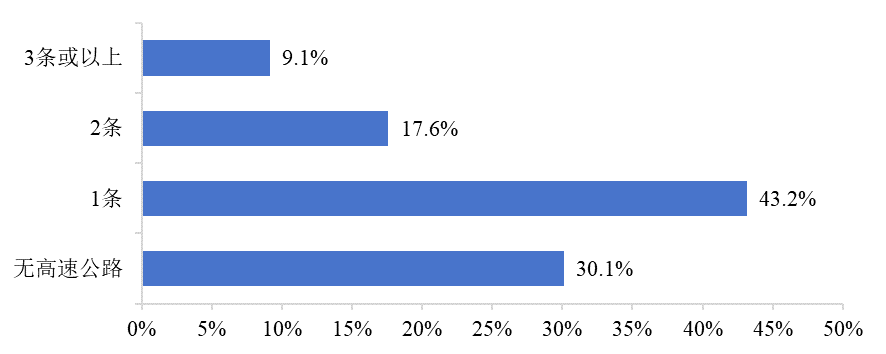

调查结果显示,在建和运营的物流园区中,周边5公里范围内有高速公路出入口的园区占比达69.9%。其中,43.2%的园区紧邻1条高速公路;17.6%的园区紧邻2条高速公路;9.1%的园区紧邻3条及以上高速公路。物流园区周边5公里范围内高速公路通达情况如图6所示。

图6 物流园区周边5公里范围内高速公路通达情况

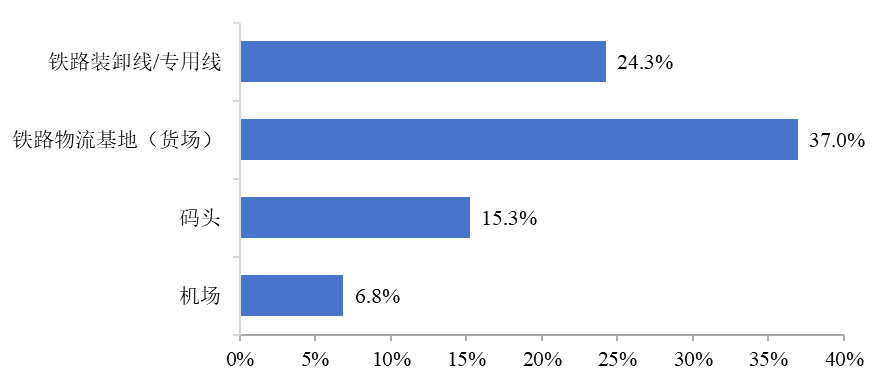

随着多式联运的发展,物流园区交通基础设施衔接融合取得积极成效。调查结果显示,在建和运营的物流园区中,24.3%的园区设有铁路装卸线或引入铁路专用线;49.0%的园区周边5公里范围内建有铁路物流基地(货场)、港口码头或机场等货运枢纽,与2022年调查的45.6%相比提高3.4个百分点。物流园区周边5公里范围内建有各类货运枢纽占比情况如图7所示。

图7 物流园区周边5公里范围内建有各类货运枢纽占比情况

(五)园区与周边产业集群集聚发展,近八成园区周边分布产业园区

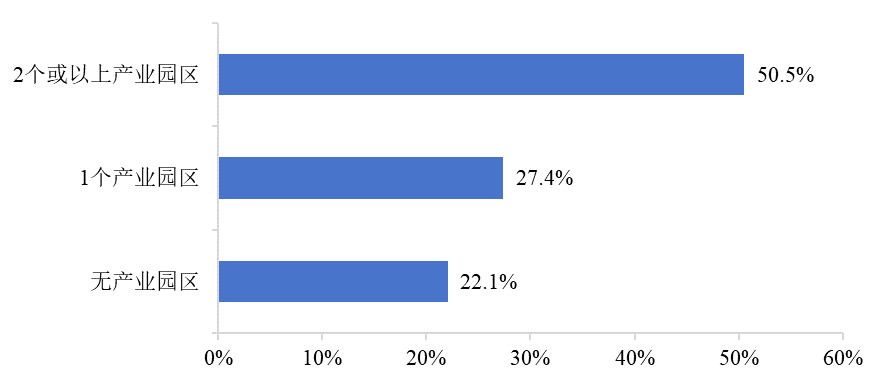

《“十四五”现代物流发展规划》(国办发〔2022〕17号)要求加强工业园区、产业集群与国家物流枢纽、物流园区、物流中心等设施布局衔接、联动发展。调查结果显示,在建和运营的物流园区中,77.9%的园区周边20公里范围内建有产业园区。其中,商贸服务型、综合服务型物流园区依托周边产业园区发展更为明显。物流园区周边20公里范围内建有产业园区占比情况如图8所示。

图8 物流园区周边20公里范围内建有产业园区占比情况

二、开发建设情况

(一)超七成园区实际占地面积小于0.5平方公里,八成以上物流园区占地不到1平方公里

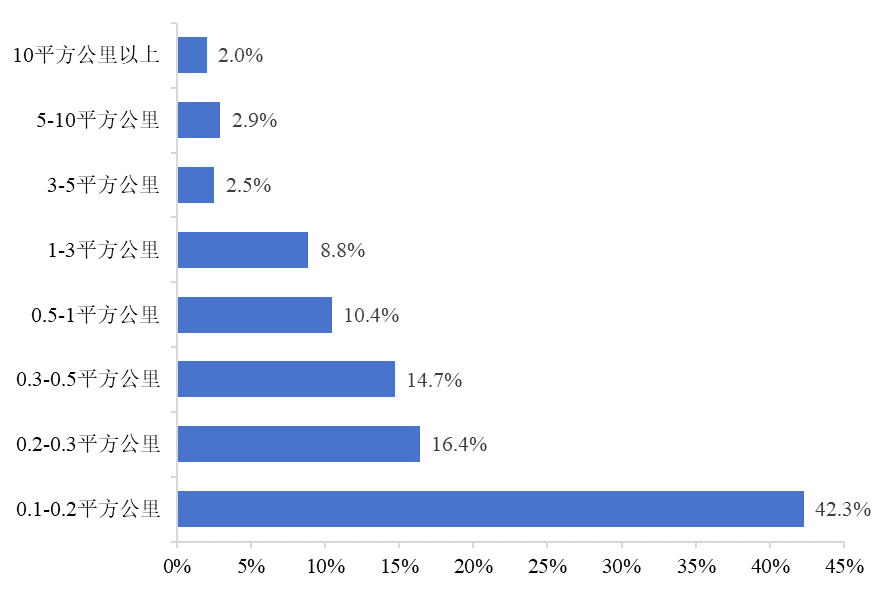

物流园区实际占地面积是指经政府审批拥有合法占地手续,已开发并投入运营使用的土地面积。调查结果显示,运营园区中,实际占地面积小于0.3平方公里的园区占58.7%,小于0.5平方公里的园区占73.4%,小于1平方公里的园区占83.8%,实际占地面积在10平方公里及以上的大型园区占比仅为2%。2018年以后开业的园区中,超八成实际占地面积在0.5平方公里以下。运营园区实际占地面积分布情况如图9所示。

图9 运营园区实际占地面积分布情况

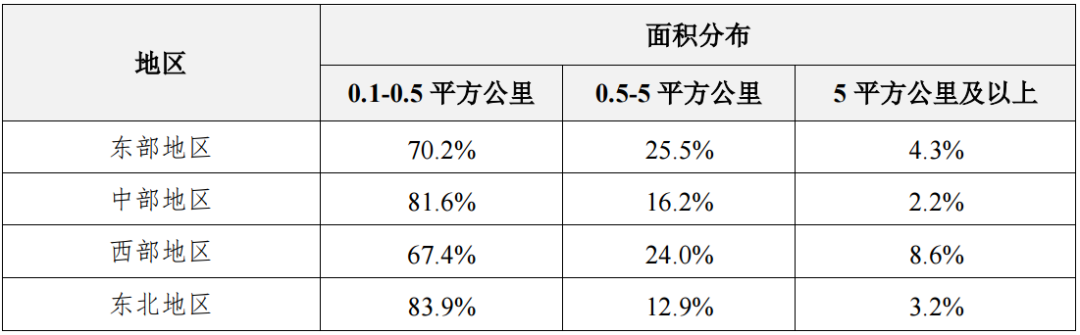

从区域分布来看,0.5-5平方公里的运营园区在东部地区分布占比最多,5平方公里及以上的运营园区在西部地区分布占比最多,低于0.5平方公里的运营园区在东北地区分布占比最多。四大经济区域运营园区实际占地情况如表2所示。

表2 四大经济区域运营园区实际占地情况

(二)园区物流运营面积占比进一步提升,约七成园区达50%以上

物流运营面积占比是指园区物流运营面积占实际占地总面积的比例。物流运营面积是指已投入运营使用的物流设施总占地面积,包括码头、铁路装卸线、道路、仓库、堆场、雨棚、月台、流通加工场所、货车停车场、装卸搬运场地、信息服务用地等,不包括生活配套、商务配套和政务配套用地。

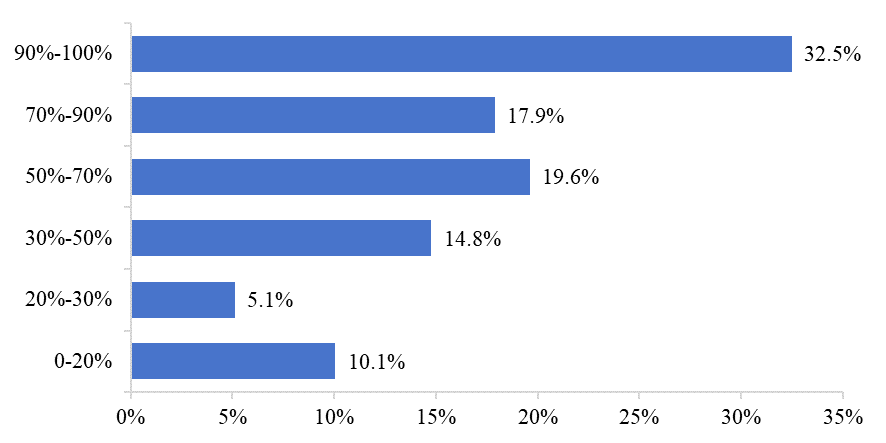

调查结果显示,运营园区平均物流运营面积占比为66.4%,比2022年调查的64.6%提升1.8个百分点。约七成的运营园区符合《物流园区分类与规划基本要求》(GB/T 21334-2017)中“物流园区物流运营面积占比不得低于50%”的要求。运营园区物流运营面积占比分布情况如图10所示。

图10 运营园区物流运营面积占比分布情况

(三)超半数园区投资总额超过5亿元,超三成园区投资强度在100-200万元/亩之间

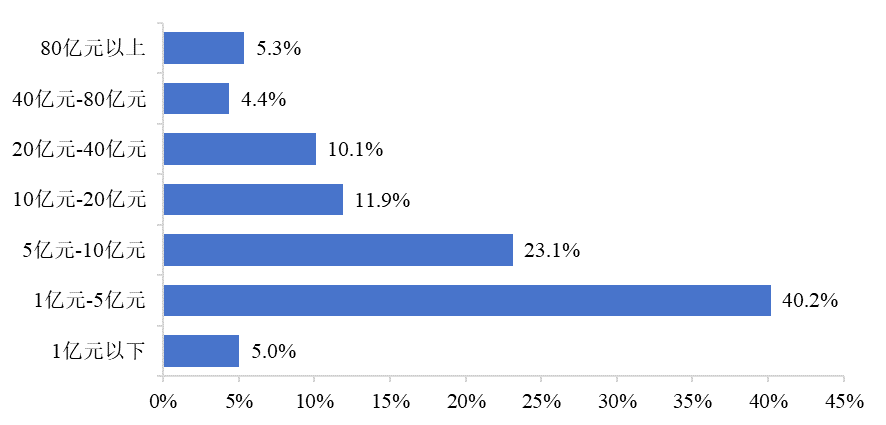

物流园区实际投资总额是指园区内已用于建造和购置资产的总投资额。调查结果显示,运营园区中,实际投资总额在5亿元及以下的占比45.2%,实际投资总额在5-10亿元的占比为23.1%,实际投资总额在10亿元以上的园区占比为31.7%。运营园区实际投资总额分布情况如图11所示。

图11 运营园区实际投资总额分布情况

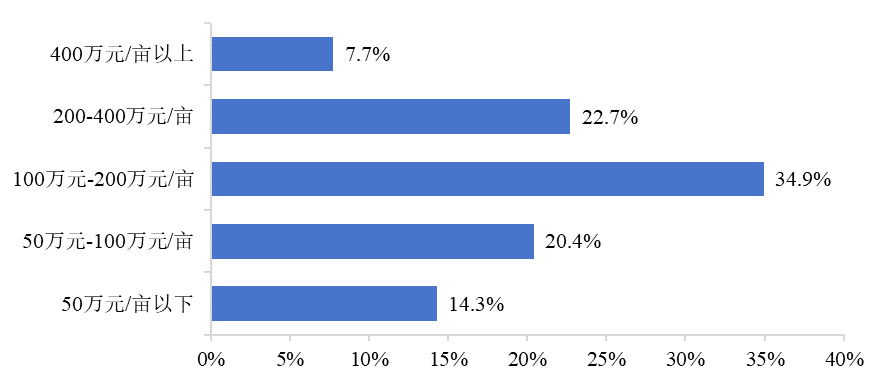

物流园区投资强度是指园区实际投资总额与园区实际占地面积的比值。调查结果显示,运营园区平均投资强度为176.6万元/亩,较2022年调查的156.5万元/亩增加了12.8%。其中,投资强度在100-200万元/亩之间的园区占比最大,为34.9%;投资强度大于200万元/亩的园区占比为30.4%。物流园区投资强度分布情况如图12所示。

图12 物流园区投资强度分布情况

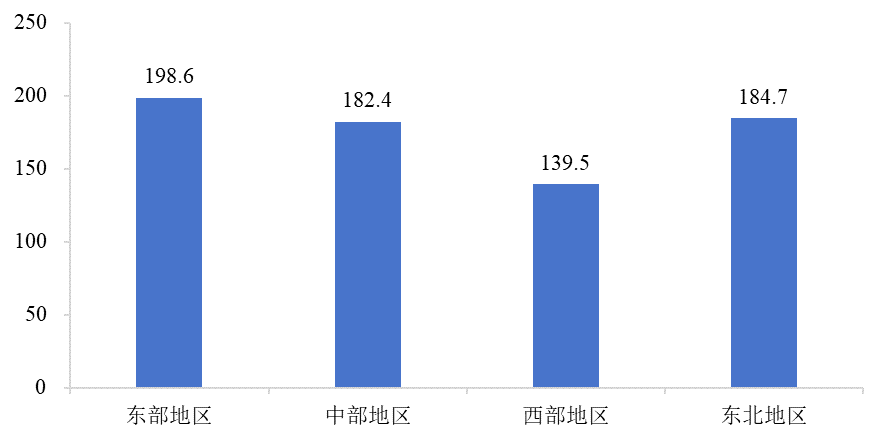

从四大经济区域来看,东部地区运营园区平均投资强度最高,为198.6万元/亩;其次是东北地区和中部地区,投资强度分别为184.7万元/亩和182.4万元/亩;西部地区投资强度最低,为139.5万元/亩。四大经济区域运营园区平均投资强度情况如图13所示。

图13 四大经济区域运营园区平均投资强度

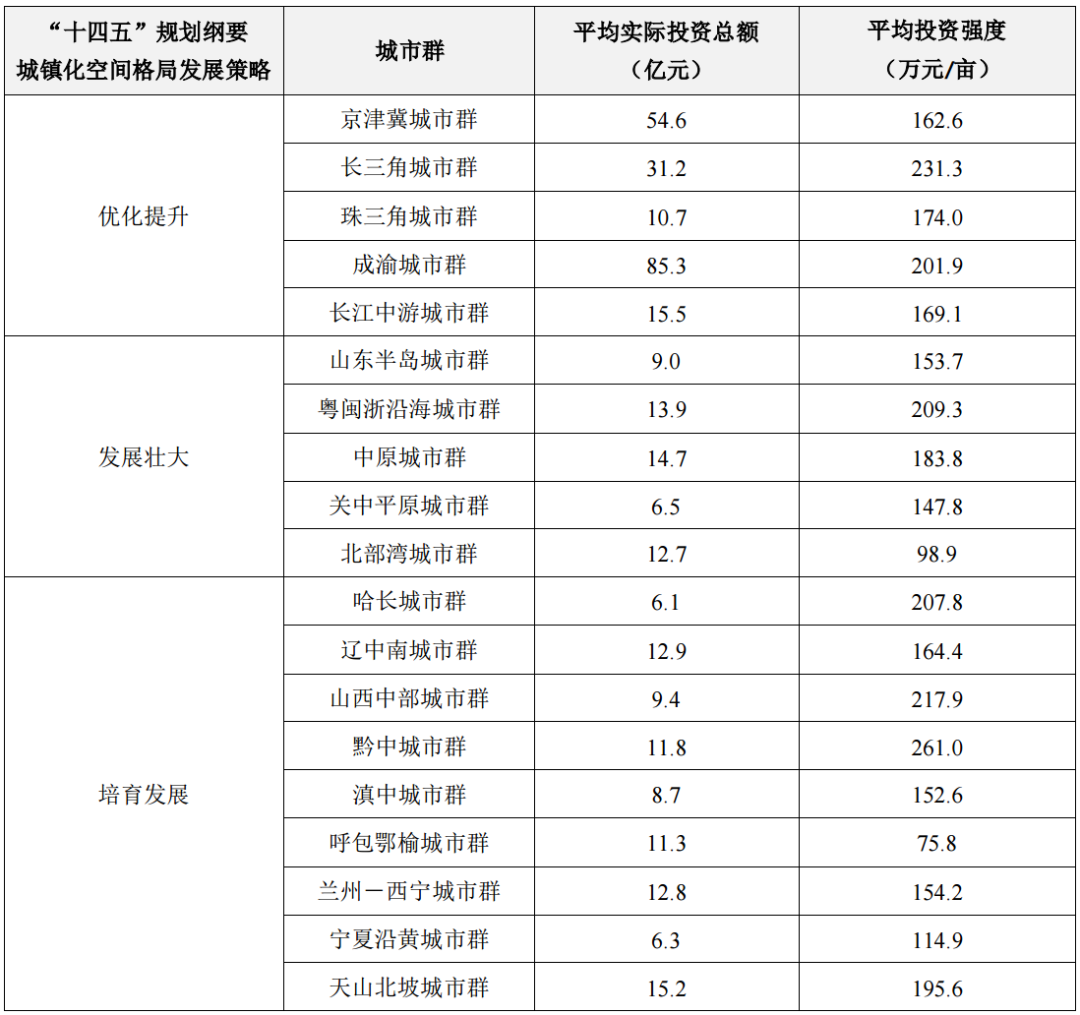

分城市群【注2】来看,不同城市群之间实际投资总额、投资强度差距明显。从实际投资总额来看,京津冀、长三角、珠三角、成渝、长江中游等优化提升城市群平均实际投资总额普遍高于发展壮大和发展培育城市群;从投资强度来看,黔中城市群投资强度最高,为261.0万元/亩,投资强度最低的呼包鄂榆城市群只有75.8万元/亩。我国19个城市群实际投资总额、投资强度情况如表3所示。

表3 我国19个城市群实际投资总额、投资强度情况

(四)超半数园区智慧物流投入占比超5%,近七成园区应用智慧物流设施设备

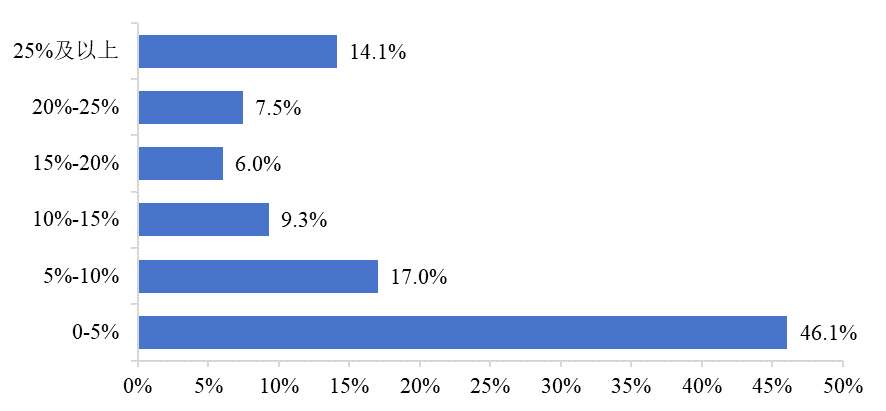

物流园区智慧物流投入是指在本园区范围内,用于园区综合信息服务平台、信息化软件及设备、智能物流装备和技术等方面的投入额。园区智慧物流投入占比是指园区智慧物流投入与实际投资总额的比例,可以在一定程度上反映园区智慧物流发展水平。调查结果显示,运营园区智慧物流投入占比平均值为12.4%,比2022年调查的9.2%增长3.2个百分点。其中,53.9%的园区智慧物流投入占比在5%以上,36.9%的园区智慧物流投入占比在10%以上,21.6%的园区智慧物流投入占比在20%及以上。运营园区智慧物流投入占比分布情况如图14所示。

图14 运营园区智慧物流投入占比分布情况

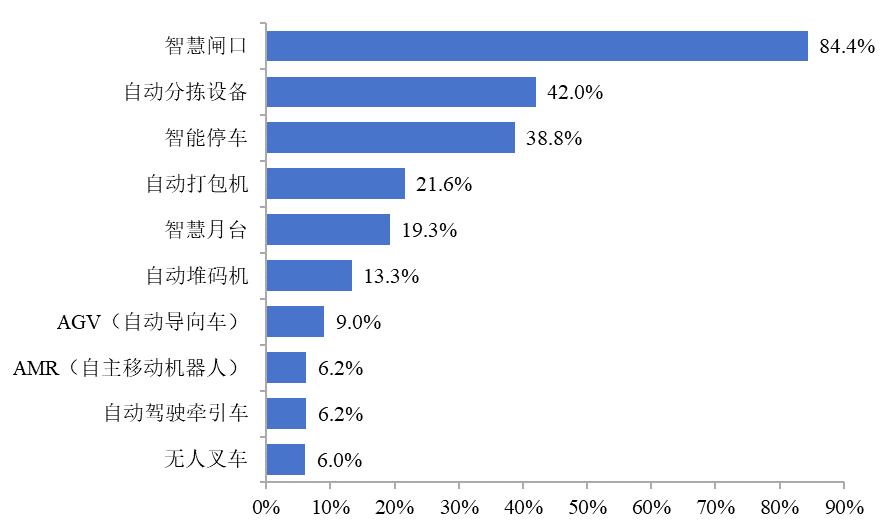

调查结果显示,运营园区中,配备智慧物流设施设备的园区占比达68.3%。从智慧物流设施设备类型看,84.4%的园区配备了智慧闸口;42.0%和38.8%园区分别配置了自动分拣设备和智能停车系统。运营园区配置智慧物流设施设备占比情况如图15所示。

图15 运营园区配置智慧物流设施设备占比情况

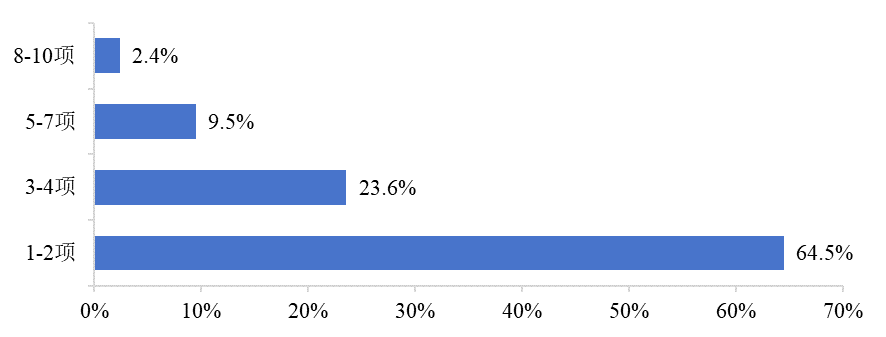

从智慧物流设施设备数量上看,园区智慧化建设普遍处于起步阶段。64.5%的园区仅配置1-2项智慧物流设施设备;配置3-4项的园区占比为23.6%;配置5-7项的园区占比为9.5%;配置8项以上的园区占比仅为2.4%。运营园区配置智慧物流设施设备数量情况如图16所示。

图16 运营园区配置智慧物流设施设备数量情况

三、服务功能情况

(一)运营园区平均存储面积为39.8万平方米,库房功能类型向多样化发展

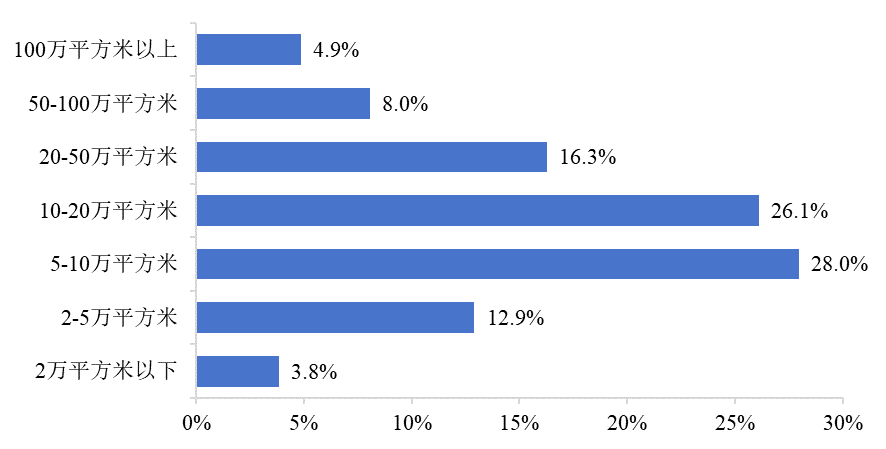

物流园区存储面积是指园区已建成的库房建筑面积和堆场面积之和,这是反映园区存储服务能力的重要指标。调查结果显示,运营园区平均存储面积为39.8万平方米,比2022年调查的35.0万平方米增长13.7%。其中,平均存储面积在5-20万平方米的运营园区数量最多,占比54.1%;平均存储面积小于5万平方米的运营园区占比为16.7%;平均存储面积小于2万平方米和大于100万平方米的运营园区占比均不足5%。运营园区存储面积分布情况如图17所示。

图17 运营园区存储面积分布情况

随着物流园区服务功能不断增多,建有库房的园区数量有所提升,部分园区结合业务需要,提升库房建筑标准和服务能力。调查结果显示,运营园区建有库房、冷藏冷冻库房和楼库的比例分别为96.9%、38.1%和37.3%。

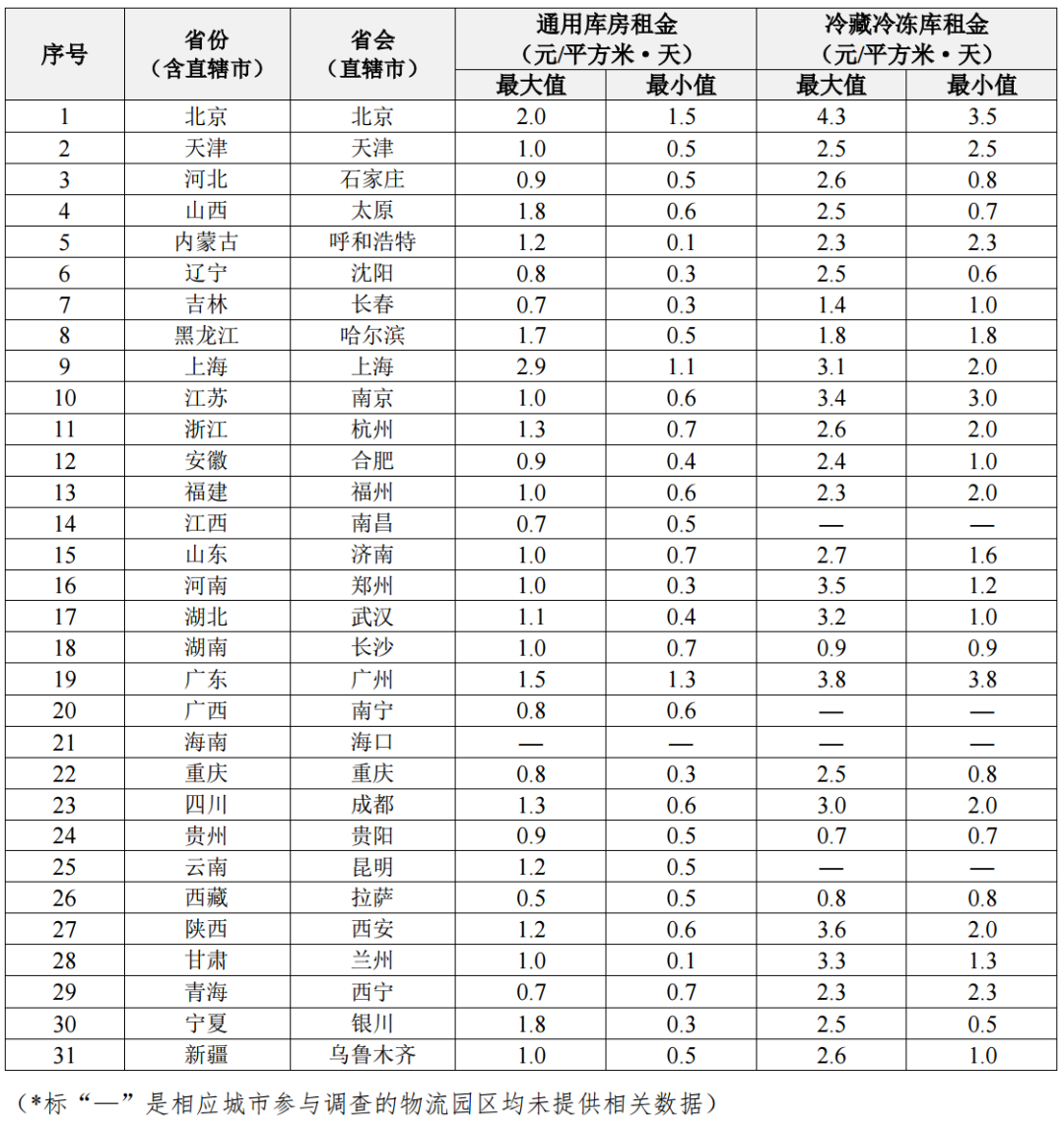

(二)园区库房租金水平普遍偏低,不同地区差异明显

库房租金水平是反映库房供需关系的重要指标,本次调查首次设立。从调查结果来看,园区库房租金水平普遍不高,由于前几次调查均未设立该项指标,因此无法进行对比。省会城市(直辖市)园区通用库房和冷藏冷冻库房最高和最低租金情况如表4所示。

表4 省会城市(直辖市)园区通用库房和冷藏冷冻库房最高和最低租金情况

(三)运营园区服务种类不断丰富,增值业务、配套服务发展加快

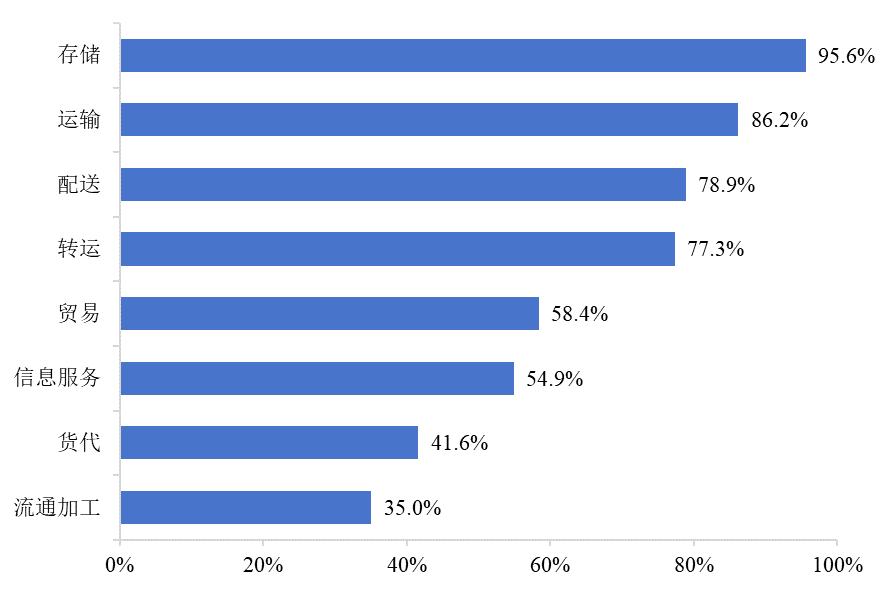

调查结果显示,运营园区提供的服务主要集中在存储、运输、配送、转运等传统业务领域,开展这些业务的园区占比均超过75%。此外,开展贸易、信息服务等业务的园区占比也均超过50%。运营园区主要服务情况如图18所示。

图18 运营园区主要服务情况

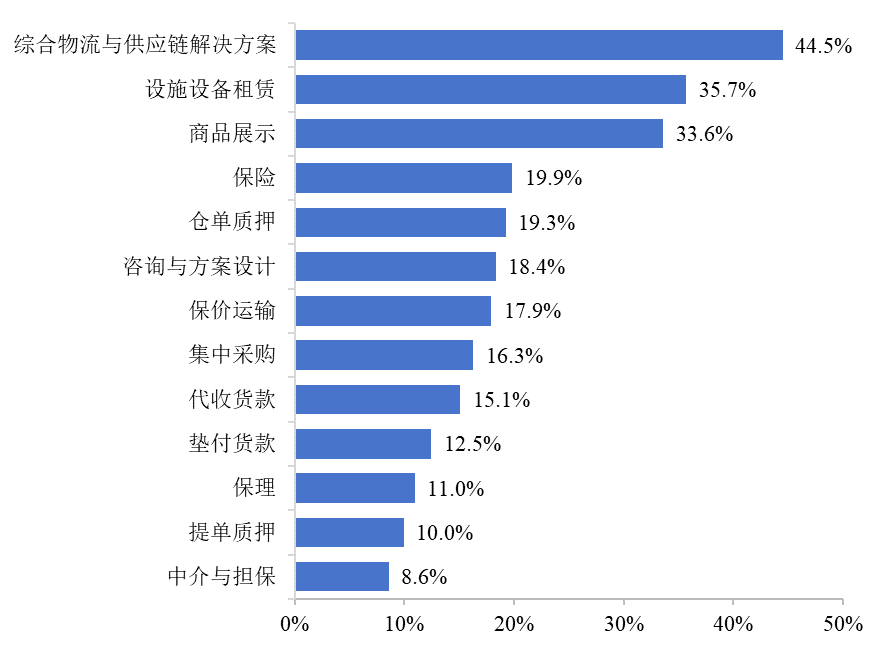

从园区增值服务来看,可提供综合物流与供应链解决方案的园区占比达到44.5%;设施设备租赁、商品展示等业务发展情况也较好,占比超过30%;保险、仓单质押等金融物流业务不断丰富,可提供这些服务的园区占比均近20%。运营园区增值服务情况如图19所示。

图19 运营园区增值服务情况

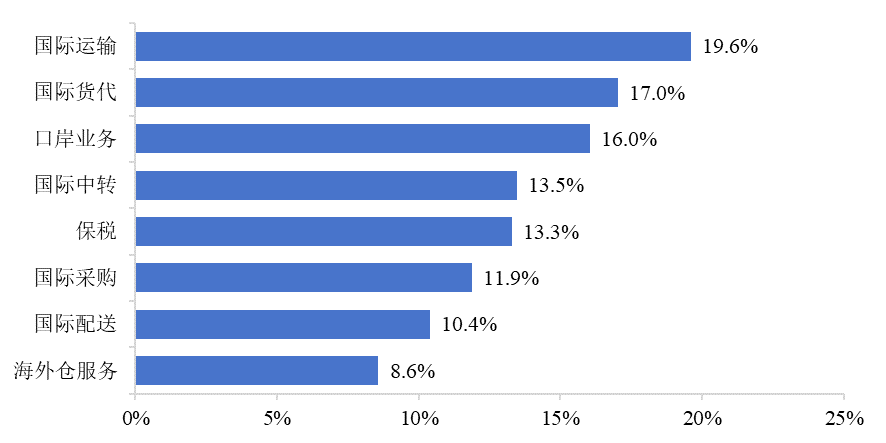

从园区国际服务来看,可提供国际运输、国际货代、口岸业务的园区占比最高,分别为19.6%、17.0%、16.0%;随着我国企业在国际物流基础设施布局加快,提供海外仓业务的园区占比达到8.6%。运营园区国际物流服务情况如图20所示。

图20 运营园区国际物流服务情况

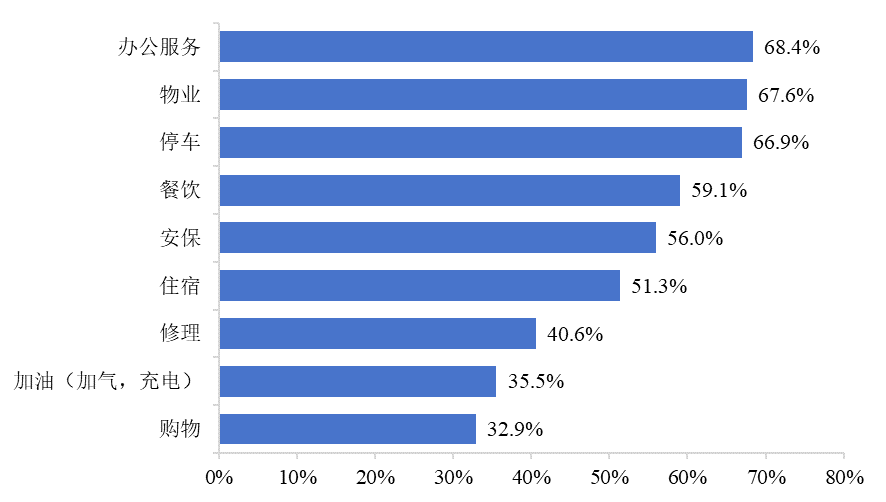

从基础配套服务看,提供办公服务、物业、停车等服务的园区占比最高,均超过60%。一半以上的园区能够提供餐饮、安保、住宿等服务。运营园区基础配套服务情况如图21所示。

图21 运营园区基础配套服务情况

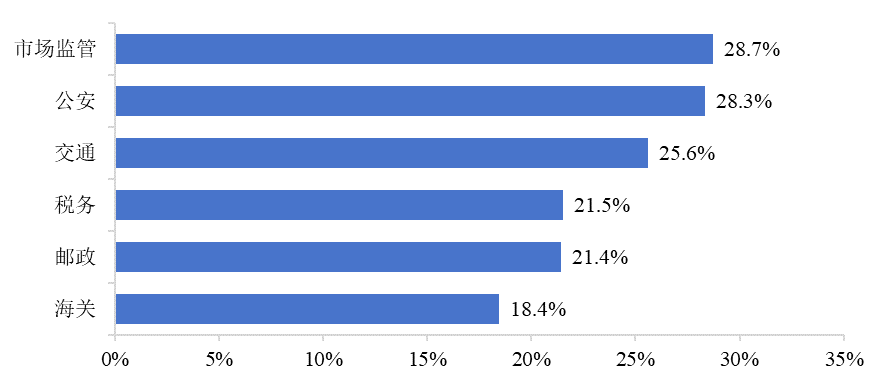

从园区政务服务来看,可提供市场监管、公安服务的园区占比近30%;此外,超过20%的园区可以提供交通、税务、邮政等政务服务。运营园区政务服务情况如图22所示。

图22 运营园区政务服务情况

(四)27%的园区业务范围可达全国,园区辐射范围有所扩大

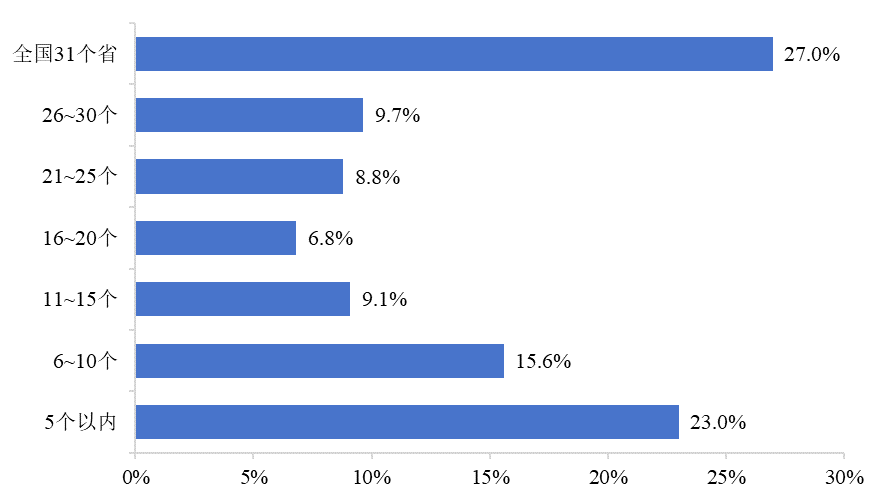

调查结果显示,运营园区业务辐射范围可达全国31个省份的园区占比达27.0%;辐射范围为5个省份及以内的园区占比为23.0%。约23.3%的运营园区开行了铁路货运班列,13.8%的运营园区开展了集装箱铁水联运业务,园区辐射范围有所扩大。运营园区国内业务辐射范围分布情况如图23所示。

图23 运营园区国内业务辐射范围分布情况

(五)67.1%的园区建有公共信息平台,平台功能有待完善

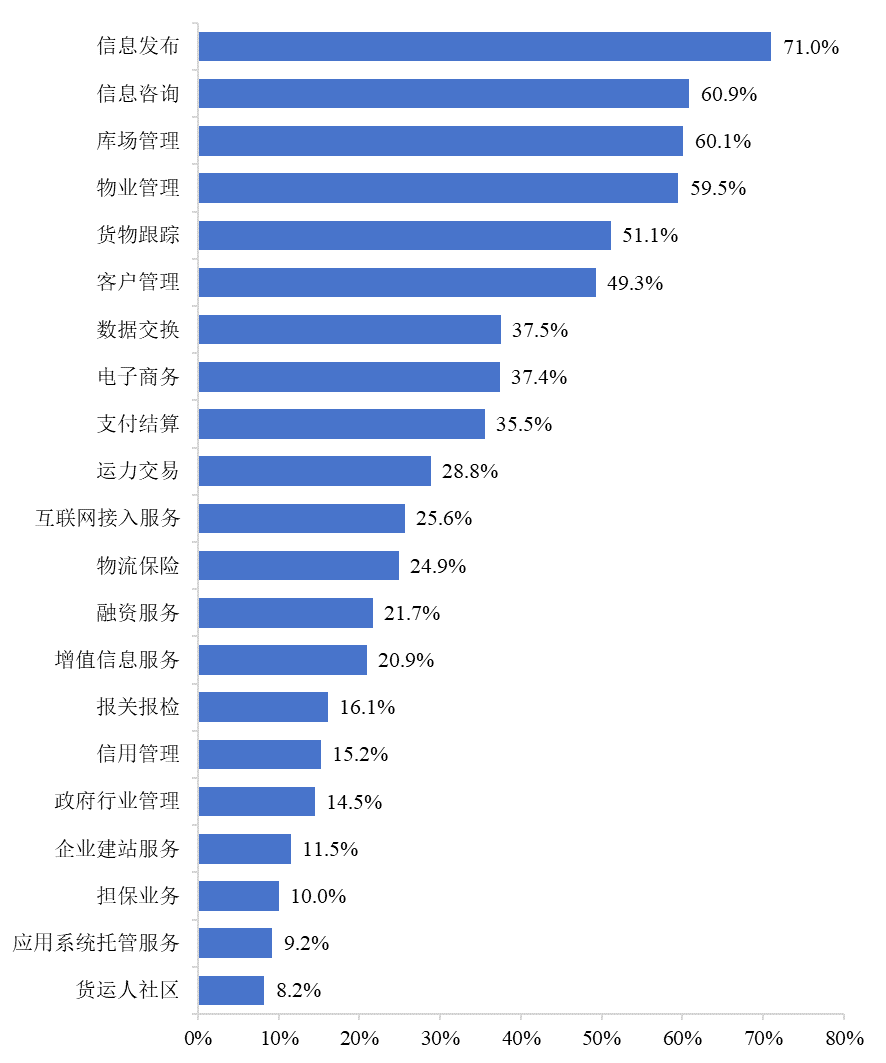

调查结果显示,约67.1%的运营园区搭建了公共信息平台。物流园区公共信息平台的主要功能有信息发布、信息咨询、库场管理、物业管理、货物跟踪、数据交换等;能提供支付结算、运力交易、物流保险、融资服务、增值信息服务等功能的还比较少。运营园区公共信息服务平台功能设置情况如图24所示。

图24 运营园区公共信息服务平台功能设置情况

(六)园区新能源车辆及配套设施较为普遍,太阳能光伏设施覆盖率达24.5%

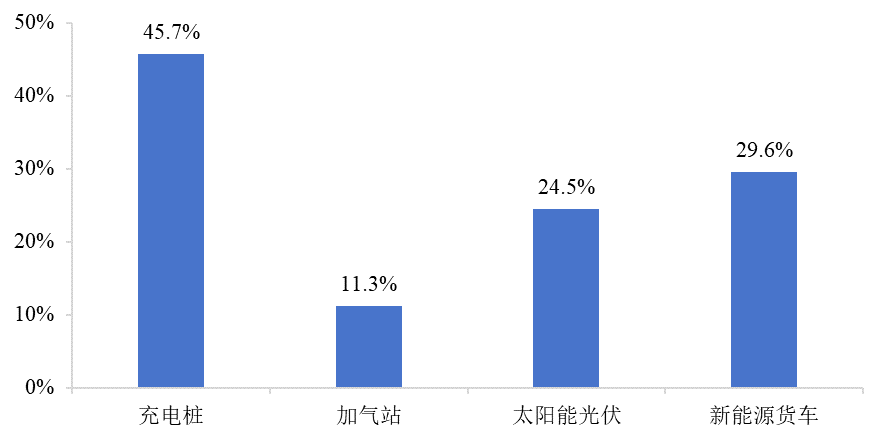

调查结果显示,运营园区中配置充电桩、太阳能光伏、加气站等设施的园区占比分别为45.7%、24.5%、11.3%。近30%的运营园区已开始应用新能源货车,平均保有量为142辆。运营园区绿色物流设施设备使用情况如图25所示。

图25 运营园区绿色物流设施设备使用情况

四、运营管理情况

(一)园区平均物流强度538.6万吨/平方公里·年,分地区分类型差异明显

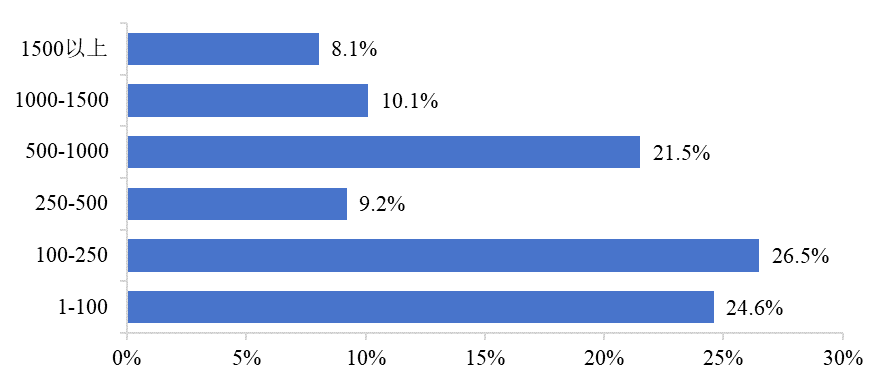

物流强度是指物流园区每平方公里每年完成的货物吞吐量,是衡量园区运营效率和市场供求状况的重要指标。调查结果显示,运营园区平均物流强度为538.6万吨/平方公里·年,与2022年调查的500.8万吨/平方公里·年相比增长7.5%。其中,物流强度超过1000万吨/平方公里·年的运营园区占18.2%,物流强度不足100万吨/平方公里·年的运营园区占24.6%。运营园区物流强度分布情况如图26所示。

图26 运营园区物流强度分布情况(单位:万吨/平方公里·年)

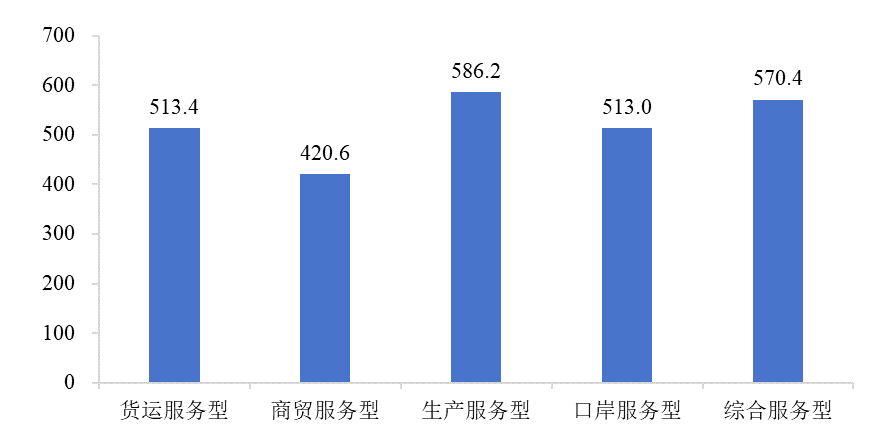

从不同类型运营园区来看,生产服务型园区平均物流强度最高,为586.2万吨/平方公里·年,其次是综合服务型园区570.4万吨/平方公里·年,商贸服务型平均物流强度最低,为420.6万吨/平方公里·年。不同类型运营园区平均物流强度情况如图27所示。

图27 不同类型运营园区平均物流强度(单位:万吨/平方公里·年)

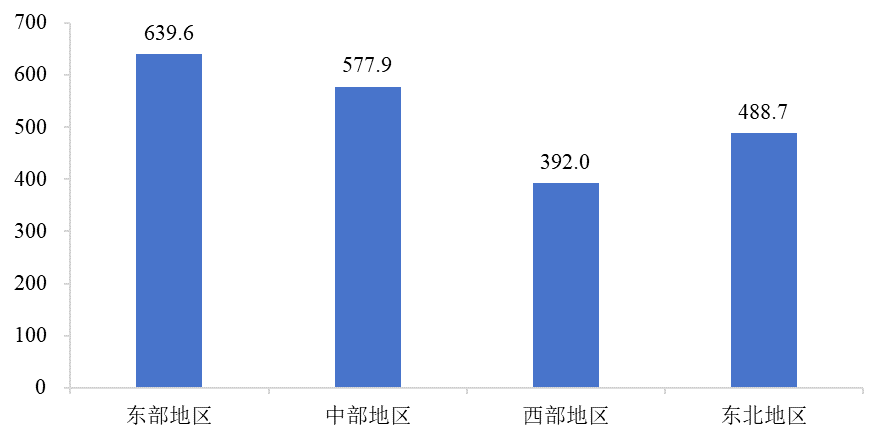

从四大经济区域运营园区来看,东部地区园区运营效率最高,平均物流强度达639.6万吨/平方公里·年;西部地区物流强度相对最低,为392.0万吨/平方公里·年。四大经济区域运营园区平均物流强度如图28所示。

图28 四大经济区域运营园区平均物流强度(单位:万吨/平方公里·年)

(二)近七成运营园区物流业务收入不足4亿元/年,口岸服务型园区表现靠前

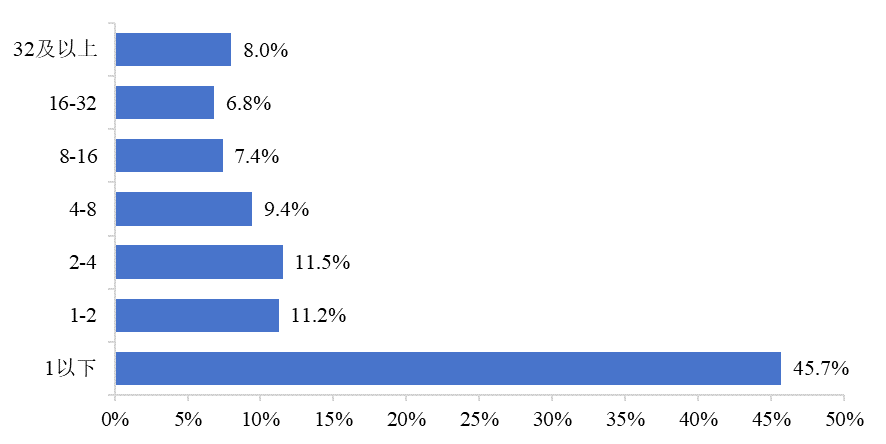

调查结果显示,45.7%的运营园区物流业务收入不足1亿元/年,接近七成运营园区物流业务收入不足4亿元/年,8.0%的运营园区物流业务收入为32亿元/年及以上。运营园区平均物流业务收入分布情况如图29所示。

图29 运营园区平均物流业务收入分布情况(单位:亿元/年)

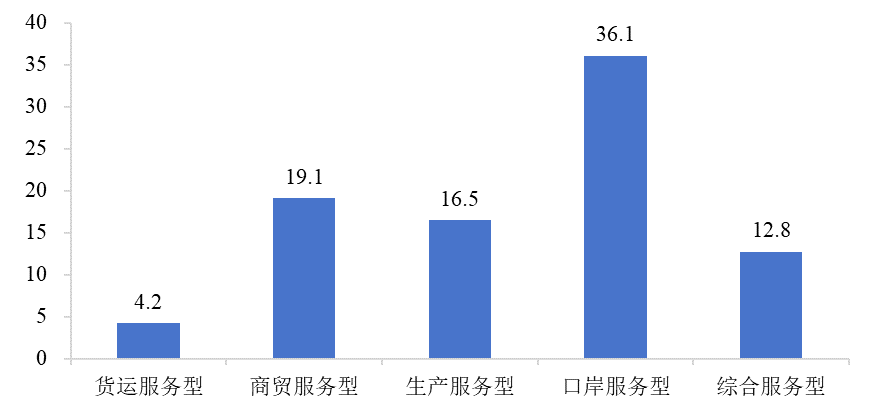

从不同类型运营园区来看,口岸服务型园区平均物流业务收入较高,达到36.1亿元/年,货运服务型园区平均物流业务收入较低,为4.2亿元/年。不同类型物流园区平均物流业务收入如图30所示。

图30 不同类型物流园区平均物流业务收入(单位:亿元/年)

(三)园区运营管理单位收入以物流业务为主,收入来源多元化

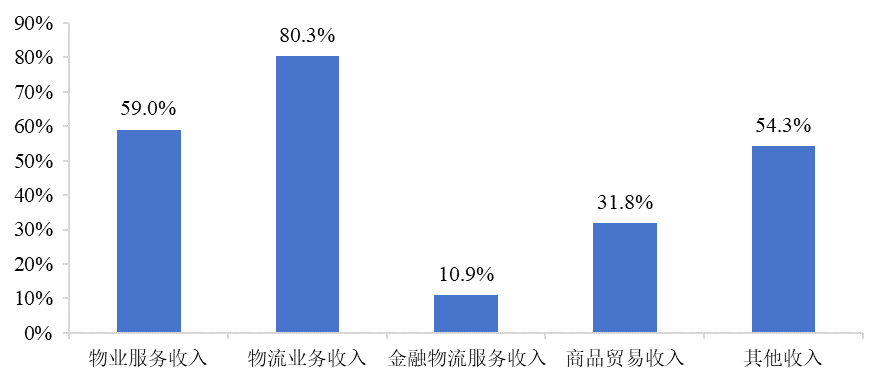

随着越来越多的园区运营管理单位向供应链、产业链延伸融合,收入来源呈现多元化特征。本次调查显示,在运营园区中,80.3%的园区运营管理单位有物流业务收入,31.8%的园区运营管理单位从事商品贸易,10.9%的园区开拓了金融物流业务,54.3%的园区有其他收入来源。运营园区运营管理单位收入来源情况如图31所示。

图31 物流园区运营单位收入来源情况

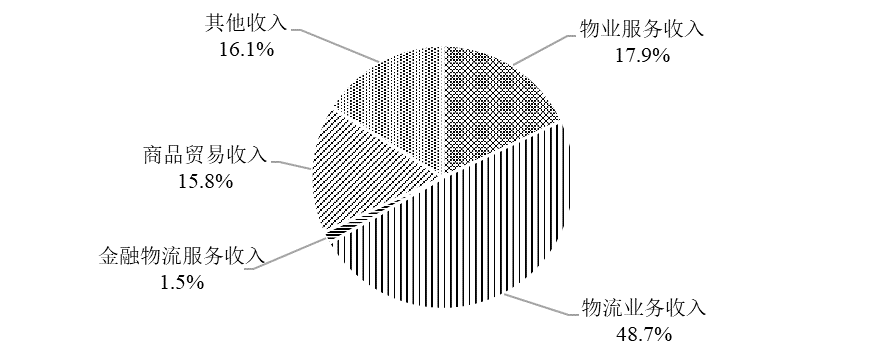

从收入构成看,物流业务收入成为园区运营管理单位重要收入来源,物流业务收入占比近一半,达到48.7%,物业服务收入、商品贸易收入和其他收入分别占比17.9%、15.8%和16.1%。运营园区运营管理单位各项收入占比情况如图32所示。

图32 运营园区运营管理单位各项收入占比情况

(四)运营园区集聚效应增强,平均入驻企业297家

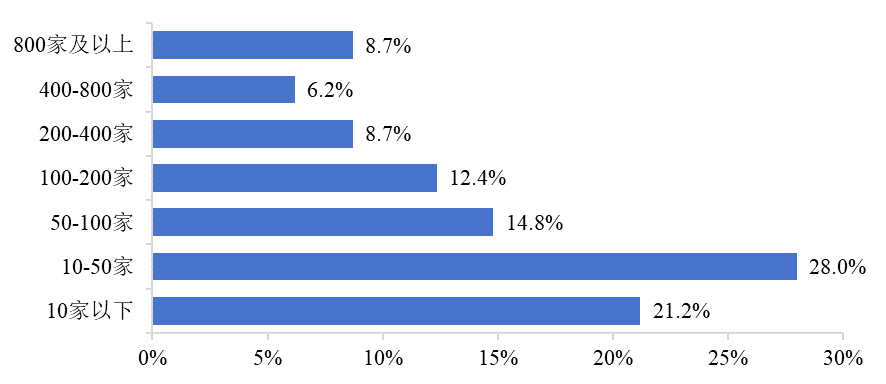

调查结果显示,运营园区平均入驻企业数为297家,与2022年园区调查268家相比,增加10.8%,物流园区的集聚效应进一步显现。其中,超过一半的园区入驻企业数量在50家及以上,8.7%的园区入驻企业数量在800家及以上。运营园区入驻企业数量分布情况如图33所示。

图33 运营园区入驻企业数量分布情况

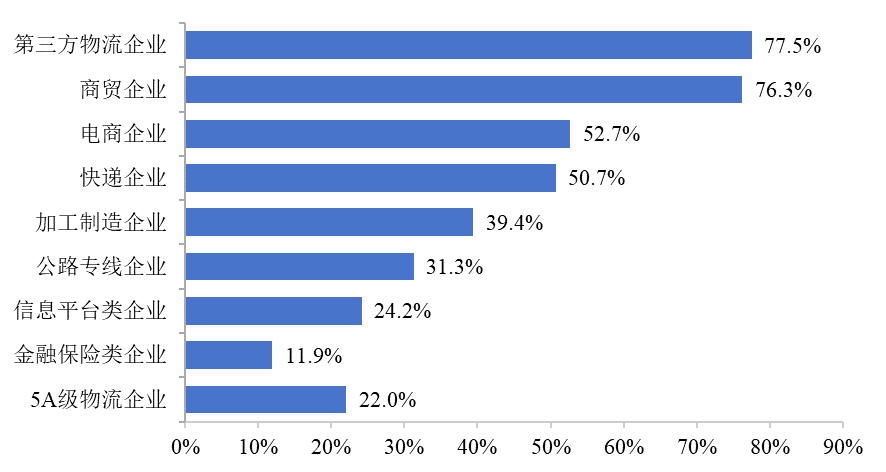

从入驻企业类型来看,第三方物流企业和商贸企业入驻的园区比例最多,分别为77.5%和76.3%。有5A级物流企业入驻的园区占比为22.0%。园区入驻企业类型占比情况如图34所示。

图34 园区入驻企业类型占比情况

(五)运营园区平均提供就业岗位2900多个,物流产业发挥就业稳定器作用

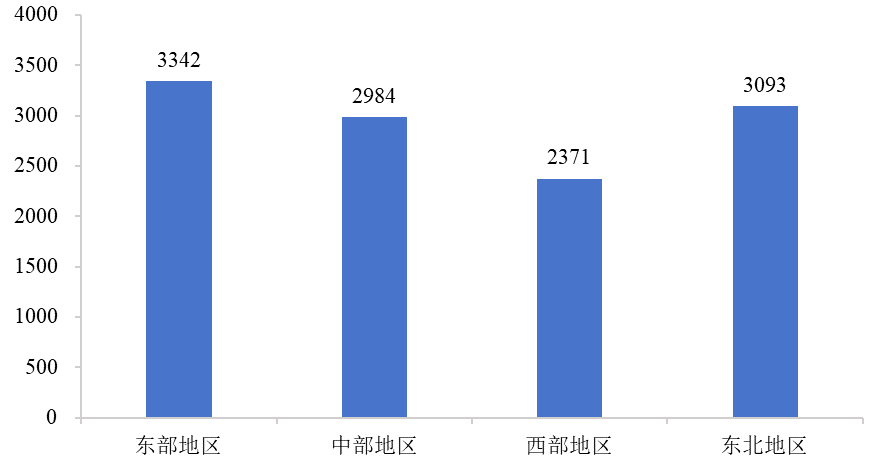

调查结果显示,物流园区平均就业人数为2959人。从四大经济区域来看,东部地区、中部地区和东北地区园区平均就业人数分别为3342人、2984人和3093人,西部地区园区平均就业人数较少,为2371人,低于平均水平。四大经济区域运营园区平均就业人数分布情况如图35所示。

图35 四大经济区域运营园区平均就业人数(单位:人)

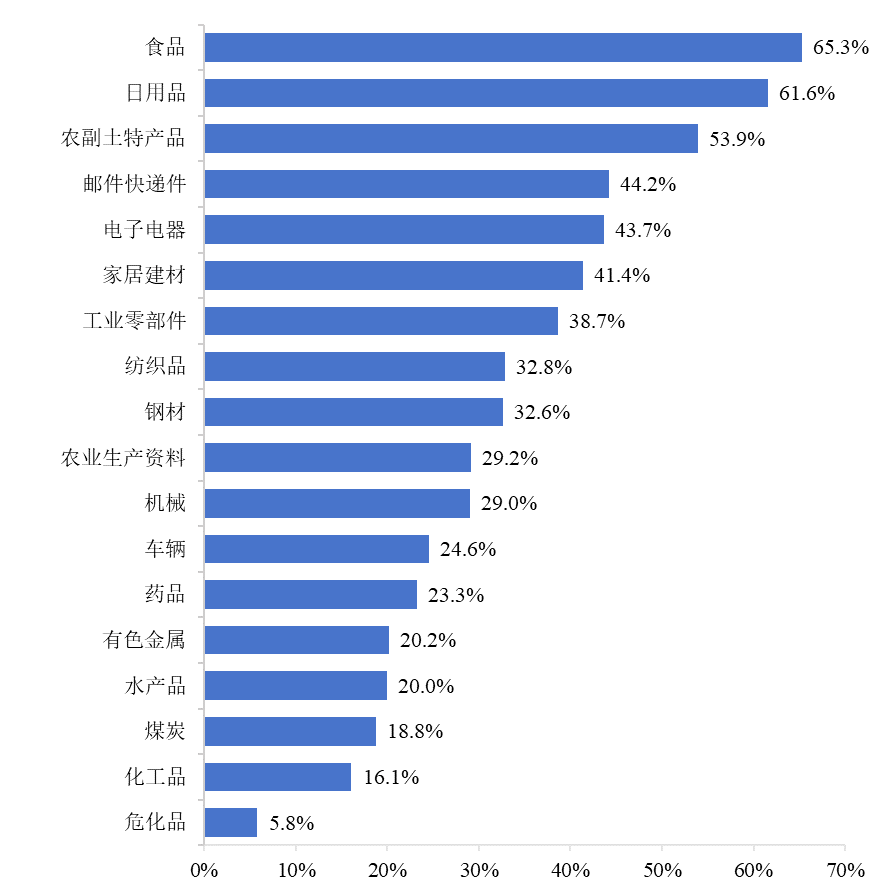

(六)流转食品、日用品园区占比持续增长,流转商品整体结构基本保持稳定

调查结果显示,运营园区平均流转6类商品,流转商品结构与2022年调查基本保持一致。除流转食品、日用品的园区占比持续增长外,流转农副土特产品、电子电器、纺织品等其他类型商品的园区占比与2022年相比均有所下降。其中,流转家居建材的园区占比下降显著,流转该商品的园区占比下降8个百分点。运营园区流转商品品类占比情况如图36所示。

图36 运营园区流转商品品类占比情况

五、物流园区发展面临的主要困难和问题

(一)物流园区总体规模基本适应,服务能力短板突出

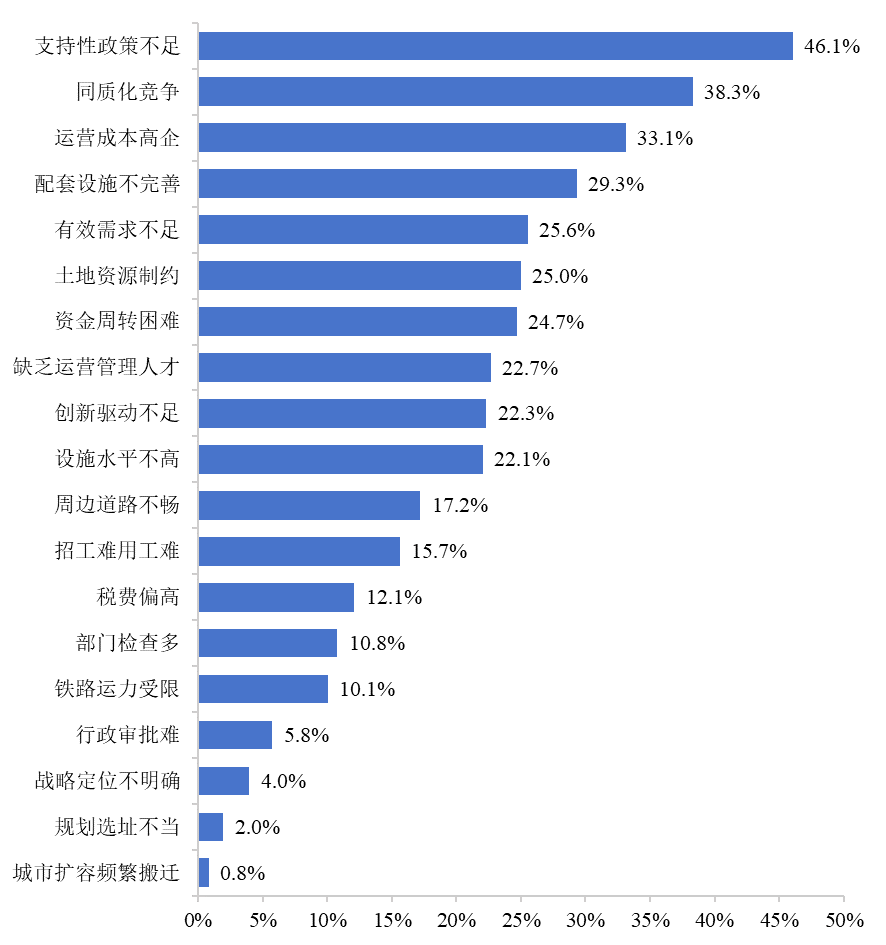

随着我国国民经济由快速增长转向高质量发展,物流园区建设正在经历从极度短缺到基本适应阶段。2006年第一次物流园区调查时,只有207家符合条件的物流园区,本次调查园区总数已达2769家。虽然不排除个别地区、少数领域还存在结构性短缺的情况,但我国物流园区总体规模基本适应经济发展需要。调查结果显示,38.3%的园区反映同质化竞争制约其发展,25.6%的园区反映有效需求不足,其根本原因在于符合市场需求的有效供给短板突出。绝大部分园区还停留在运输、仓储、装卸、配送等基本服务功能上,多式联运转运设施不足,信息平台互联互通不够,数智化水平不高,不具备供应链全程策划、组织实施的能力。物流园区与制造企业、商贸企业独立运营,难以实现高效联动、融合创新,在促进制造业价值创造和流通业扩大内需方面大有潜力可挖。

(二)运营成本高企,物流园区亟待转型升级

近年来,人工、能源、用地等各类要素成本持续上涨,运价、仓库租金等服务价格持续低迷。调查结果显示,33.1%的园区反映运营成本高企。中央财经委员会第四次会议强调“有效降低全社会物流成本”,党的二十届三中全会将这项工作作为进一步全面深化改革,推进中国式现代化建设的重要举措。从物流园区角度看,亟需转变思路,通过物流业制造业“两业联动”、产业链供应链“双链融合”,大力发展枢纽经济,优化运输结构、数智化转型、提高供应链服务水平、创新服务模式,提升物流园区服务能级,实现综合物流成本最优。为我国产业迈向全球价值链中高端,为扩大消费、消费升级、提高民生福祉,为适应中国式现代化建设的需要加快转型升级,培育发展新质生产力。

(三)支持性政策需要加力,营商环境有待优化

调查结果显示,超过46%的园区认为支持性政策不足制约园区发展,但与2022年调查结果相比下降了7.2个百分点,表明政策支持成效有所提升。近年来,国务院及各有关部门出台了多个政策文件支持物流业高质量发展。但由于物流园区土地占用面积大、投资强度低、税收贡献少,地方政府对投入资源扶持物流园区发展缺乏动力。如:25.0%的园区反映土地资源制约,17.2%的园区反映周边道路不畅;同时,园区各管理部门间管理体制和机制不同,政策兑现有时协调性不足,导致优惠政策落地难、限制多,与物流园区的实际感受有一定差距。如:12.1%的园区认为税费偏高,10.8%的园区反映部门检查过多。物流园区反映制约其发展的主要问题如图37所示。

图37 园区发展面临的主要问题

六、物流园区未来发展展望、投资方向和发展措施

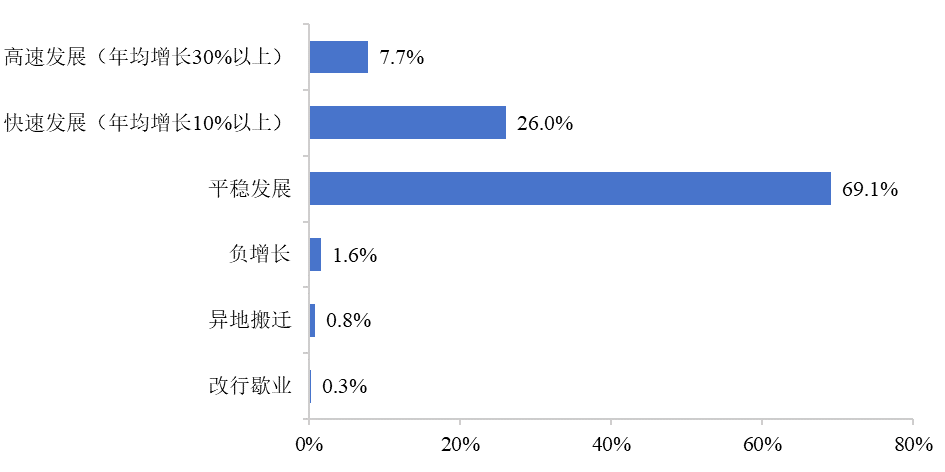

(一)近七成的园区预期平稳发展,约三成的园区预期年均增长保持在10%以上

调查结果显示,运营园区对未来三年发展前景总体上持谨慎乐观态度。近七成的园区预期平稳发展,约三成的园区预期年均增长保持在10%以上,1.6%的园区对未来发展信心不足,1.1%的园区将异地搬迁或改行歇业。参与调查的物流园区对未来三年发展预期如图38所示。

图38 物流园区对未来三年发展预期

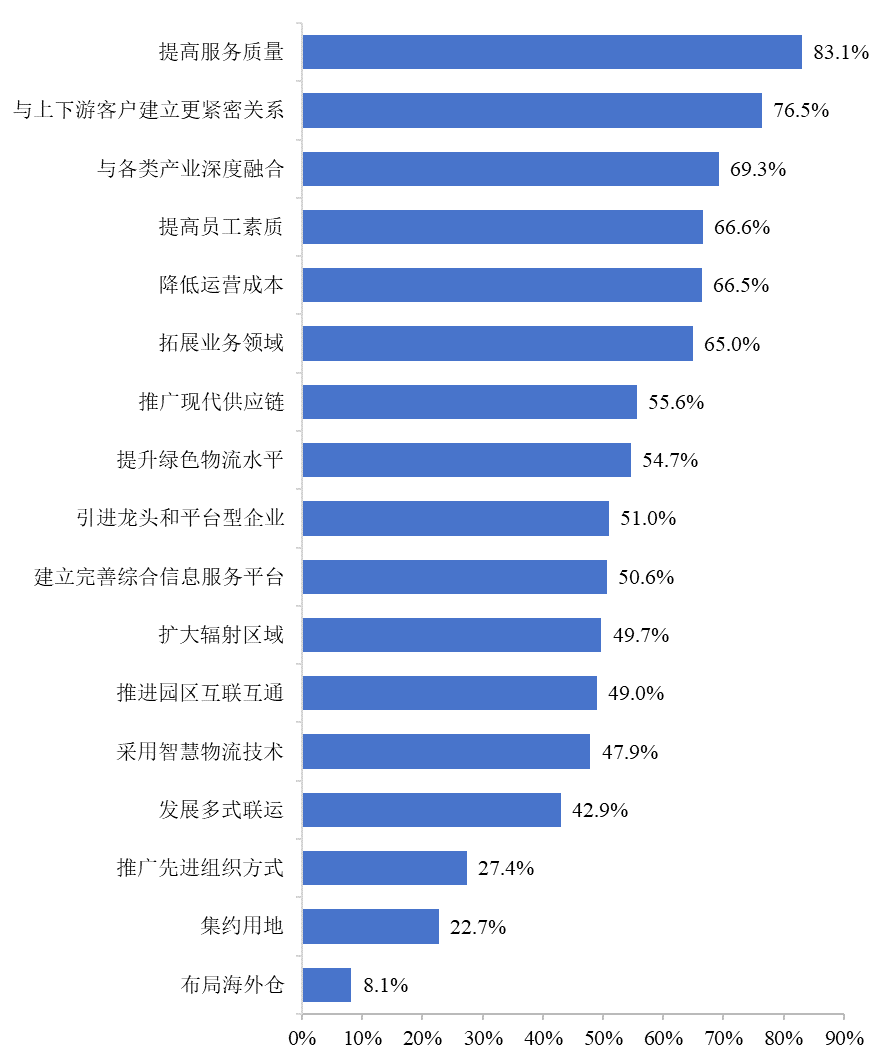

(二)60.8%的园区将对现有设施进行改造升级,56.0%的园区将进行自动化、数字化、智慧化升级

调查结果表明,物流园区未来三年内投资主要集中在对存量设施的改造升级。60.8%的园区将对现有设施进行改造升级,56.0%的园区将进行自动化、数字化、智慧化升级,45.7%的园区将新建仓储配送设施。参与调查的物流园区未来三年内主要投资方向如图39所示。

图39 物流园区未来三年内主要投资方向

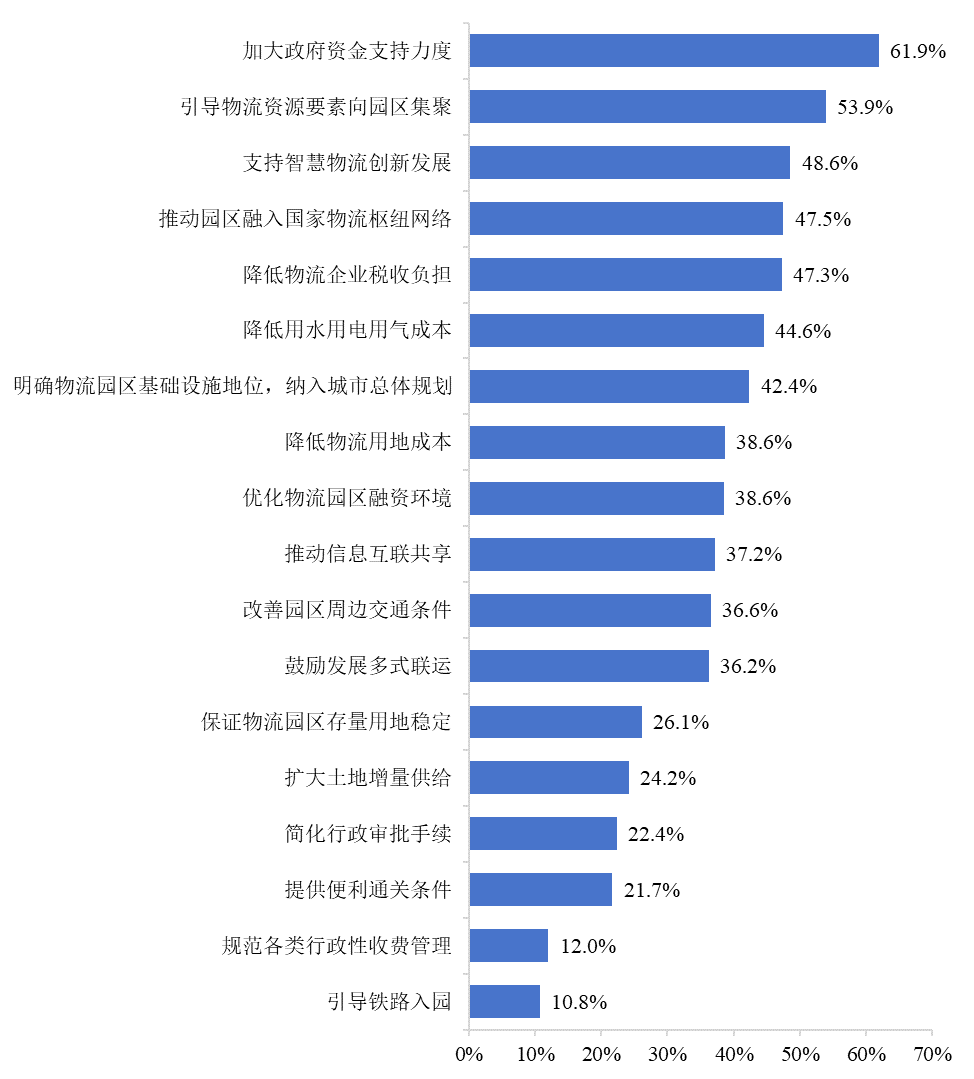

(三)提高服务质量、与上下游客户建立更紧密关系、与各类产业深度融合等是物流园区未来三年发展主要措施

调查结果表明,物流园区未来三年内的发展措施集中在提高服务质量、与上下游客户建立更紧密关系、与各类产业深度融合、拓展业务领域等方面。参与调查的物流园区未来三年内主要发展措施如图40所示。

图40 物流园区未来三年内主要发展措施

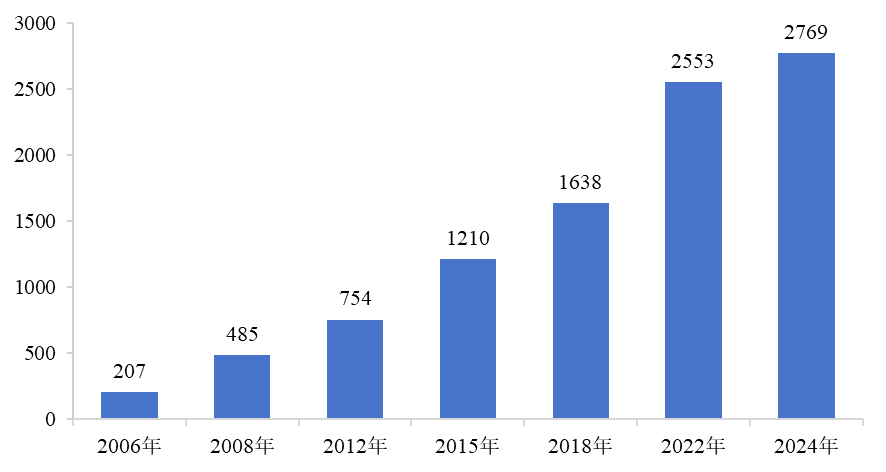

(四)加大资金支持力度、引导物流资源要素向园区集聚、支持智慧物流创新发展等是未来三年物流园区主要政策需求

调查结果显示,未来三年内,物流园区期望政府在加大资金支持力度、引导物流资源要素向园区集聚、支持智慧物流创新发展等方面提供更多的支持帮助。参与调查的物流园区提出的未来三年主要政策需求如图41所示。

图41 物流园区未来三年主要政策需求

注1:本报告四大经济区域划分参照《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》四大经济区域的划分方法。即东部地区包括北京、天津、河北、上海、江苏、浙江、福建、山东、广东、海南10个省(市);中部地区包括山西、安徽、江西、河南、湖北、湖南6个省;西部地区包括内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆12个省(市、自治区);东北地区包括辽宁、吉林、黑龙江3个省。

注2:本报告所列城市群按照《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》提出的完善城镇化空间布局划分。即优化提升京津冀、长三角、珠三角、成渝、长江中游等城市群,发展壮大山东半岛、粤闽浙沿海、中原、关中平原、北部湾等城市群,培育发展哈长、辽中南、山西中部、黔中、滇中、呼包鄂榆、兰州-西宁、宁夏沿黄、天山北坡等城市群。

来源:中物联物流园区专委会

免责声明:本文来源于公开网络资源,如有侵权,请联系工作人员删除。